ayx爱游戏在宁德时代带飞的锂电产业链上下游的公司里,做铜箔的诺德股份可能是最不起眼的那个。直到公司常务副总经理陈郁弼一条“用生命吹票”的朋友圈,才激发了一轮关于诺德和铜箔的讨论热潮。

他在10月下旬发朋友圈说:“明年市值没有五百亿,我切腹谢罪”,并配上了一个奋斗的表情包和一张演讲海报。虽然秒删,但还是被媒体大肆报道,上交所反手送上一份监管函。

“切腹”这样的字眼自带流量,但500亿的规模,放到产业链里不算能打。卖电池设备的先导智能,市值在1200亿左右。

不过,作为铜箔龙头的诺德,今年成为了新能源大军的一员,在资本市场备受追捧。10月底,公司也交上了一份不错的成绩单,前三季度营收32.4亿,净利润3.2亿,同比暴涨20倍。

在2016年之前,诺德主攻前者,但此后,随着3C产品增速放缓,新能源汽车补贴落地,动力电池装机量水涨船高,作为负极集流体的铜箔迎来新一轮红利,诺德开始发力毛利率更高、需求量更大的后者。

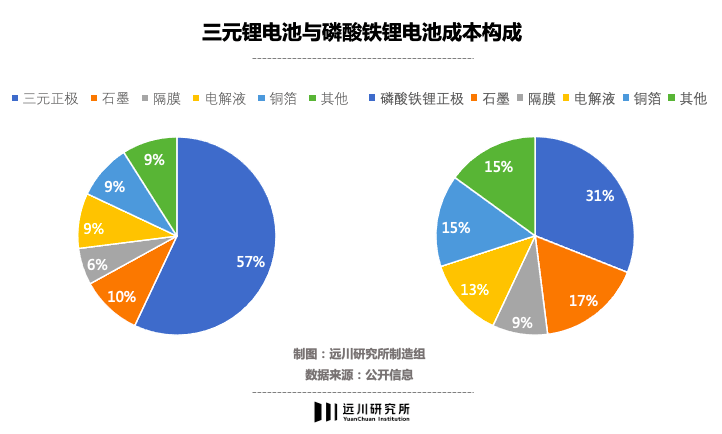

锂电铜箔占锂电池成本8%-15%左右(磷酸铁锂和三元锂电池有所不同),平均毛利率约为28%左右。

铜箔的产业链非常短,上游是铜矿和设备,下游是电池厂。在铜箔自身的成本结构中,原材料是绝对的大头,占比75%-80%(其中铜占比95%以上),人工占比不到5%、电费以及固定资产折旧约占15%。

为了减少因原材料价格频繁波动所产生的不利影响,铜箔厂商常用的定价方式是“铜价+加工费”。

铜价波动由下游客户承担,加工费直接决定了利润率,而加工费的多寡一方面取决于产品厚度,一方面取决于供求关系。

按照厚度,铜箔可以分为极薄铜箔(≤6μm)、超薄铜箔(6-12μm)、薄铜箔(12-18μm)、常规铜箔(18-90μm)和厚铜箔(>70μm)。产品越薄、电池的能量密度越高、但工艺也越难、良率越不稳定,所以价格更高。

这一套工艺和定价逻辑,和避孕套颇为相似。冈本001每个约35元,是003的2倍以上,原因在于前者用的是聚氨酯,后者用的是天然乳胶,无论是材料成本、还是生产工艺都相差甚远。铜箔的不同在于,无论多薄,用的都是铜。

在诺德大举进入锂电产业之前,全球铜价持续下滑,国内铜箔产能供过于求,多家企业退出,但从2016年Q3开始,在新能源车补贴拉动下,铜箔需求回暖。但由于上游关键设备供给不足,限制了铜箔扩产,加上超薄铜箔良率不高,产品不断涨价。

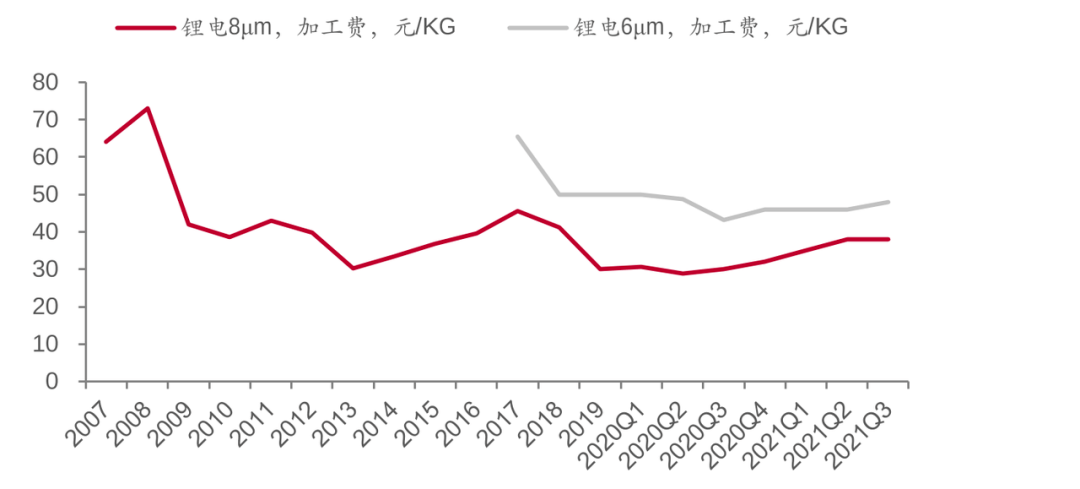

2017年上半年,主流产品8μm铜箔的加工费是4.5 万元/吨,而前一年同期为3.6万元[1]。

从2015到2017的三年好光景里,诺德的营收从17.3亿提高到25.4亿,铜箔产能达到2.7万吨,一跃成为市占率达三成的行业龙头,并且打入了沃特玛、比亚迪、ATL、力神、国轩高科等大厂供应链,前五大客户占了总收入的49.4%。

这时候,诺德最害怕的事情出现了:大客户暴雷。此前三年,沃特玛的出货量仅次于宁德时代和比亚迪,被称为行业黑马,但因为补贴政策的变化,沃特玛通过成立产业联盟、再通过巨额关联交易来拔高收入的方式难以为继,2018年出货量跌出前二十名,最终在2019年11月申请破产清算。

数据显示,当时沃特玛负债197亿元,其中拖欠559家供应商54亿元,作为铜箔主供应商的诺德也无法幸免。

诺德在2018年收入减少了8.5%,净利润骤降50%,到2019年,诺德为了挽救业绩,引入了铜商贸业务,前三季度营收暴涨61%,但因为新业务利润有限,加上计提了大量坏账,导致诺德2019年净亏了1.3亿元。

从成为龙头到营收暴跌,又在今年迎来收获。波动的背后有哪些可以探讨的原因?

疫情趋于稳定后,全球新能源车销量暴涨。虽然下游电池厂开足马力,一大批铜箔厂也宣布扩产,但远水解不了近渴。一般来说,动力电池一条产线从开工到投产需要一年左右,但铜箔需要两年。

一方面是因为直接决定铜箔品质的阴极辊全球只有极少数公司能生产,而且70%集中在日本,但这些公司的扩产意愿不足,从而制约了下游的扩产节奏,目前海外阴极辊的生产已经排到了2024年。另一方面,由于在溶铜和生箔的工序中会产生硫酸雾废气,因此环评审批比较严格。

生产工艺复杂,调试时间长,产能爬坡比较慢,而且铜箔的保质期只有3个月,没办法通过改变库存来调节供需关系,这些因素导致当下游需求暴涨时,铜箔很容易成为卡脖子环节。

强需求下,行业整体都进入了一个快车道。在这样的背景下,诺德此前积累的优势——尤其在6μm及厚度以下产品——能得到发挥。

过去五年,在提高能量密度的压力之下,铜箔厚度逐渐从8μm发展到现在以6μm为主,4.5μm产品也开始渗透。据测算,相比于8μm和6μm、4.5μm铜箔分别可提升锂电池5%、9%的能量密度,平均而言,铜箔厚度每降低1μm,电池能量密度能提升2.56Wh/kg[4]。

对铜箔厂来说,越薄意味着用料越少,能涂覆更多的活性材料增加能量密度;对电池厂来说,虽然加工费有所增长,但总体更划算。比如使用4.5μm ,单GWh的成本比6μm能降低500万左右,而且能量密度更高意味着续航越长,更容易得到下游整车厂青睐,装机量更多也就意味着能进一步摊薄成本。

今年前十个月,国内动力电池产量达到159.8GWh,其中磷酸铁锂电池产量达到87.5GWh,反超三元锂,而磷酸铁锂因为能量密度比三元锂低,对于极薄铜箔的需求更为迫切,包括6μm和4.5μm产品,其中,宁德时代今年下半年对4.5μm铜箔的需求将从每月600吨增长到2000吨左右。

但极薄铜箔有一个难点:它对工艺稳定性、设备精度、添加剂品质的要求更为苛刻,生产难度更大,出现褶皱和断裂的情况增多,成品率不高。

为了连续生产,铜箔厂大多选择降低生产电流,导致生产效率降低,检修频次增加,最终导致开工率不足,比如目前6μm及以下产品的产能利用率只有70%,低于行业平均水平10个点。

对诺德的好消息是,青海年产2.5万吨的铜箔产线技改完成,陈郁弼也公开放线年进入“紧平衡”状态,尤其是6μm及厚度以下的产品[1]。

一边是下游对极薄铜箔旺盛的需求,一边是有限的开工率和两年左右的投产周期,供需错配导致的直接结果是加工费上涨。

8μm铜箔的加工费从年初的2.5万元已经涨到11月的3.5万/吨,6μm铜箔的加工费从年初的4.1万/吨提升到5.2万元左右(含税),但较2017年7万/吨的历史最高水平仍有一定差距。

价格最高的当属4.5μm铜箔,今年7月份加工费已经涨到7.5万/吨以上,比6μm高出50%,技术溢价非常明显,市场普遍预测,今年4.5μm在国内市场的渗透率将从去年的3%增长到15%-20%,2022年将进一步提升到30%-40%。

2020年,国内有9家企业锂电铜箔年产量达到5千吨以上,占国内总量的80.5%,华鑫、诺德、嘉元、中一、铜冠五家厂商锂电铜箔总产量达到9.4万吨,市占率61.4%。相比之下,负极、隔膜、电解液的CR5市占率在78%-85%之间。

这是因为,锂电铜箔是一个投资密集型行业。1万吨产能需要投入7亿元左右,投产周期在两年以上,资产周转率偏低,工艺壁垒高。考虑到铜箔对锂电的综合性能影响比较大,认证比较严格,周期达到6-9个月,国外客户长达一年时间。

然而,这种比较平衡的局面会随着产品升级换档以及头部厂商大举扩产会有所改变。

影响格局的主要有两大因素:产能和客户。而从现在的布局来看,诺德的龙头位置并不稳固。

诺德目前的铜箔产能为4.3万吨,其中2.5万吨是为了配套锂电池。去年12月,诺德完成了一轮募资,计划投资14亿元在青海投资1.5万吨锂电铜箔项目,今年6月,诺德启动新一轮募资,计划募集22.88亿用于扩产2.7万吨铜箔。

相比之下,嘉元今年产能为2.1万吨,都位于广东梅州,但在今年11月初,嘉元宣布募资不超过49亿元用于扩产多个铜箔项目,包括在宁德的1.5万吨项目。

如果按照满产满销来计算,2022年诺德的锂电铜箔产能将达到4.5万吨ayx爱游戏,而嘉元将达到6.1万吨,届时嘉元有望反超诺德成为行业第一。到2023年,诺德和嘉元的锂电铜箔产能将分别达到6.2万和9.2万吨,嘉元的优势有望进一步扩大。

在整个行业供不应求的时候,扩产速度决定了市场份额。但另一个因素也不可忽视:客户。因为高端产品的放量速度会直接影响公司的毛利率。

从目前来看,诺德和嘉元都已经绑定了一些大客户,包括宁德时代、比亚迪、ATL、亿纬锂能、中航锂电、孚能科技、LG化学、松下等国内外龙头公司,双方不分上下,区别在于产品结构。

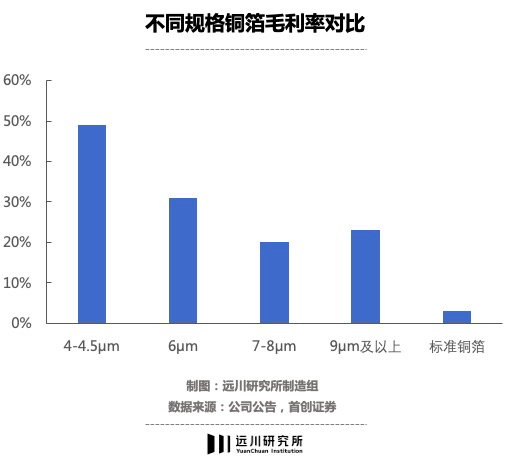

目前,4.5μm的锂电铜箔毛利率在50%左右,6μm约为30%,8μm约为20%。诺德和嘉元的交锋,很大程度上会集中在技术的层面。

一方面是因为业绩会随着周期而波动,另一方面是因为产业链本身比较短,而且核心设备掌握在外国人手中,无法通过垂直一体化建立足够的竞争壁垒。

好消息是,明后两年锂电铜箔的紧平衡状态将会持续,4.5-6μm的高附加值产品将会成为主流;坏消息是,一大批厂家正在大举扩产——这条赛道的竞争会愈发激烈。